Ajustements à la frontière pour le carbone : les implications pour les entreprises

Introduction

Dans une loi adoptée en 2021, le Canada s’est engagé à atteindre la carboneutralité d’ici 2050, ce qui nécessitera une réduction importante des émissions de gaz à effet de serre (GES). Pour que cet objectif puisse être atteint, il faudra tenir compte des émissions de GES dans nos décisions quotidiennes de consommation et de production. Pour ce faire, un prix sur les émissions, exprimé en unités de carbone, a été fixé et mis en œuvre dans l’ensemble du Canada. Le gouvernement fédéral a l’intention d’augmenter ce prix annuellement au cours des prochaines années.

Alors que la plupart des pays industrialisés adoptent des mécanismes de tarification du carbone, nos principaux partenaires commerciaux ont été moins ambitieux sur le plan environnemental, s’appuyant jusqu’à maintenant sur une tarification du carbone inférieure ou inexistante. Les différences de prix des biens entre les territoires, selon qu’ils se sont dotés ou non d’une tarification du carbone, peuvent poser problème. Il en résulte une plus grande incertitude quant à la réduction des émissions de GES à l’échelle mondiale et de nouveaux déséquilibres de coûts entre partenaires commerciaux.

C’est dans le but d’« égaliser » les prix du carbone que les décideurs politiques ont adopté les ajustements à la frontière pour le carbone (AFC). L’Union européenne prévoit d’intégrer progressivement, à compter de 2023, sa propre version des AFC, qu’elle appelle mécanisme d’ajustement carbone aux frontières. Le Canada tient quant à lui des consultations et réfléchit à la façon de mettre en œuvre des AFC. Dans le présent rapport :

- nous présenterons une introduction générale sur la tarification du carbone au Canada;

- nous expliquerons l’importance d’équilibrer les prix du carbone;

- nous définirons les ajustements à la frontière pour le carbone;

- nous décrirons les incidences des ajustements à la frontière pour le carbone sur les entreprises et les comptables.

La tarification du carbone au Canada

Le Canada a mis en œuvre une approche souple en matière de tarification du carbone selon laquelle les provinces et les territoires peuvent concevoir leur propre régime de tarification, à condition que celui-ci respecte le seuil minimal fédéral. Les systèmes de tarification mis en place au Canada couvrent les émissions provenant des carburants et les émissions provenant des grands émetteurs industriels au moyen de taxes ou de redevances sur le carbone ou de systèmes d’échange de droits d’émission.

Il existe deux types de systèmes d’échange de droits d’émission : les systèmes de tarification fondés sur le rendement et les systèmes de plafonnement et d’échange de droits d’émission. Les premiers reposent sur un prix fixe du carbone, tandis que les seconds sont basés sur un niveau fixe d’émissions totales. Dans le cadre de ces systèmes, les grands émetteurs ou fournisseurs de carburant doivent compenser leurs émissions en achetant ou en vendant des crédits d’émission en fonction de leur performance environnementale. Ces systèmes d’échange de droits d’émission prévoient généralement des niveaux intégrés d’émissions pour lesquels les secteurs d’activité n’ont pas à payer (c’est-à-dire des émissions exemptées ou exonérées) qui peuvent différer d’un pays à l’autre.

Cette approche souple a donné lieu à un contexte complexe de tarification du carbone au Canada, tant en ce qui concerne le choix du système de tarification que la portée de la tarification.

- Certaines provinces et certains territoires ont des taxes uniques sur le carbone, plusieurs ont des systèmes de plafonnement et d’échange, et d’autres ont des taxes sur les carburants et des systèmes de tarification fondés sur le rendement.

- Certaines provinces et certains territoires s’appuient entièrement sur leur système provincial ou territorial, d’autres comptent en partie sur le modèle fédéral de tarification du carbone (que ce soit pour les taxes sur les carburants ou les systèmes de tarification fondés sur le rendement), et d’autres encore s’appuient entièrement sur le modèle fédéral de tarification.

La transition vers une économie plus durable repose sur l’envoi d’un signal de prix plus fort aux consommateurs et aux industries dans les années à venir. Le Canada s’est engagé à augmenter le prix du carbone de 15 $ la tonne chaque année jusqu’en 2030, le faisant ainsi plus que tripler (de 50 $ en 2022 à 170 $ en 2030). Ces augmentations se feront sentir partout au Canada, puisque les provinces et les territoires doivent respecter le seuil minimal fédéral.

Dans un rapport, Environnement et Changement climatique Canada a estimé que les systèmes de tarification au Canada couvrent théoriquement 91 % des émissions totales. Toutefois, les exemptions prévues dans les systèmes de tarification représentent au total 13 % des émissions canadiennes : 2 % sont associées aux combustibles fossiles et 11 %, aux industries.

Dans le présent rapport, nous mettons l’accent sur la tarification du carbone pour les industries plutôt que sur la taxation des combustibles fossiles. Les implications financières des prix du carbone industriel se concentrent sur les grandes installations et peuvent avoir une incidence sur leur capacité à être concurrentielles sur les marchés mondiaux. En comparaison, les taxes sur le carbone sont réparties entre tous les consommateurs et toutes les entreprises du Canada.

Un environnement concurrentiel pour les entreprises

Le Canada n’est pas le seul pays à adopter la tarification du carbone. Selon la Banque mondiale, plus de 40 pays ont mis en œuvre des mécanismes de tarification du carbone ou envisagent de le faire. Parmi les territoires qui ont adopté une tarification du carbone, la majorité sont des pays industrialisés. L’Union européenne, par exemple, a mis en œuvre un système de plafonnement et d’échange entre les pays membres. En revanche, il n’y a pas de tarification fédérale du carbone aux États-Unis, mais plusieurs États ont mis en place des systèmes de plafonnement et d’échange.

Compte tenu de l’importance des échanges internationaux, les divergences de tarification du carbone peuvent poser problème. Les échanges internationaux du Canada représentent 60 % de son PIB, soit plusieurs points de pourcentage de plus que la moyenne mondiale de 52 %. Selon les données commerciales de 2021, la plupart des échanges internationaux du Canada se font avec des partenaires dont les prix du carbone sont faibles ou inexistants. Ce décalage est particulièrement évident dans ses importations en provenance des États-Unis et de la Chine.

Sur le plan environnemental, une tarification du carbone moins stricte ou l’absence de tarification chez nos partenaires commerciaux nuit aux cibles de réduction des émissions mondiales. Les pays où la tarification du carbone est moins élevée peuvent attirer des industries émettrices, et les entreprises canadiennes pourraient choisir d’étendre ou de délocaliser leurs activités dans ces pays. Appelées « fuites de carbone », les augmentations potentielles des émissions de carbone d’entreprises canadiennes dans d’autres pays sont susceptibles d’annuler la réduction des émissions au Canada. De plus, les pays moins stricts peuvent avoir une incidence directe sur les efforts de réduction des émissions du Canada, puisque les exemptions actuelles de la tarification industrielle du carbone sont surtout mises en place pour protéger la compétitivité des industries canadiennes sur les marchés mondiaux.

Les divergences de prix du carbone créent un déséquilibre des coûts de fonctionnement d’un territoire à l’autre, ce qui a aussi des incidences économiques et financières. Des coûts d’exploitation plus élevés au Canada peuvent se traduire par des marges bénéficiaires plus faibles et des prix plus élevés, ce qui nuit à la compétitivité des produits canadiens sur les marchés nationaux ou étrangers. Cela a une incidence sur la capacité d’exportation et de croissance du Canada, voire sur sa capacité d’attraction des entreprises dans ses industries émettrices. Étant donné que l’économie du Canada dépend de ses ressources naturelles, sa capacité à faire face à la concurrence sur les marchés mondiaux des produits de base est très importante.

Les conséquences des divergences de tarification du carbone sont bien connues et ont été analysées en détail. C’est pourquoi le Fonds monétaire international préconise même l’établissement d’un prix plancher mondial du carbone pour les grands émetteurs. Le Canada devrait probablement continuer d’établir des règles du jeu équitables en ce qui a trait aux prix du carbone, car il est peu probable qu’un prix plancher fixé à l’échelle internationale se situe au même niveau que la croissance rapide des prix au Canada. En fait, un prix plancher international faciliterait l’ajustement des prix du carbone avec nos partenaires commerciaux, car l’ajustement à la hausse du prix du carbone commencerait toujours par le prix plancher.

Une présentation des ajustements à la frontière pour le carbone

Les décideurs politiques ont élaboré une politique commerciale qui permet d’ajuster les différences de tarification du carbone entre les partenaires commerciaux, appelée ajustements à la frontière pour le carbone (AFC). Essentiellement, les AFC permettent de s’assurer que les producteurs nationaux et étrangers paient le même tarif carbone lorsqu’ils sont en concurrence, c’est-à-dire lorsqu’ils vendent leurs produits sur le même marché, qu’il soit national ou étranger. Cela peut se faire en imposant des droits à l’importation sur les biens produits dans des pays où le prix du carbone est faible ou en subventionnant les exportations (remises à l’exportation) qui ont été soumises à un prix du carbone intérieur plus élevé. Comme pour la plupart des politiques commerciales, la complexité réside dans les spécificités, et de nombreuses décisions concernant la conception des AFC devront être prises, notamment sur les éléments suivants :

- Couverture des échanges : Les AFC peuvent prendre la forme de tarifs imposés aux biens qui entrent sur le marché canadien (droits à l’importation) ou de subventions aux exportations canadiennes (remises à l’exportation) vers des pays où la tarification du carbone est plus faible.

- Couverture des émissions : Les AFC pourraient s’appliquer aux émissions directes liées à la production des biens et services (portée 1), aux émissions indirectes associées à la production de l’énergie nécessaire à la production des biens et services (portée 2) et aux émissions indirectes découlant de la chaîne d’approvisionnement qui nous fournit des biens et services (portée 3).

- Couverture géographique : Les AFC pourraient s’appliquer à tous les partenaires commerciaux ou s’appliquer différemment pour les pays en développement.

- Couverture sectorielle : Les AFC pourraient initialement s’appliquer aux secteurs à forte intensité d’émissions et exposés au commerce ou pourraient s’étendre à tous les secteurs d’importation ou d’exportation de marchandises.

- Contenu en émissions : Les émissions requises pour mettre un bien sur le marché (contenu en émissions) pourraient être estimées au moyen de seuils propres au secteur ou au bien, ou être calculées par les producteurs.

- Équivalence : Les AFC pourraient s’appliquer à différentes politiques environnementales. L’ajustement pour tenir compte de la fluctuation des prix du carbone serait le plus simple, alors que l’ajustement pour tenir compte des politiques environnementales autres que celles de tarification (comme la réglementation environnementale qui influe sur les coûts de production) serait plus complexe.

- Utilisation des produits : Les produits tirés des droits à l’importation prévus peuvent être conservés au Canada, utilisés à des fins environnementales, recyclés pour les remises à l’exportation ou simplement versés au fonds consolidé du revenu du Canada. Il serait également possible de les utiliser pour aider les économies en développement à atteindre leurs objectifs environnementaux.

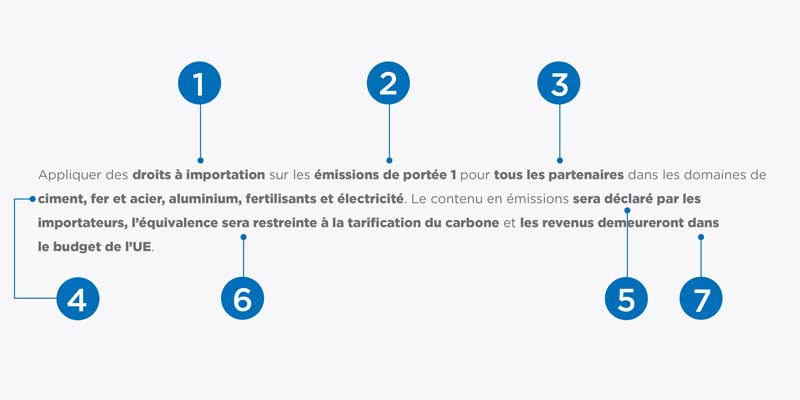

Le gouvernement fédéral a d’abord annoncé, dans le budget de 2021, son intérêt pour la mise en œuvre d’AFC au Canada. Il consulte actuellement les Canadiens et poursuit ses discussions avec ses partenaires commerciaux, le principal étant les États-Unis. L’Europe est particulièrement avancée : elle a adopté une législation visant à mettre en œuvre les AFC grâce à une extension du système européen de plafonnement et d’échange aux importateurs. La mise en œuvre des AFC se fera graduellement, les déclarations commenceront en 2023, et les AFC seront versés à compter de 2026. L’illustration qui suit présente les décisions prises à l’égard de la conception des AFC.

Le système européen d’ajustements à la frontière pour le carbone

Afin d’approfondir notre compréhension des AFC, le tableau qui suit illustre de façon simple les ajustements pour des entreprises canadiennes et américaines actives sur les deux marchés. Dans cet exemple, on suppose que la tarification du carbone est plus élevée au Canada et que l’intensité des émissions est plus faible. Les entreprises canadiennes exerçant leurs activités au Canada se trouvent donc à payer un prix du carbone plus élevé (400 $) que si elles exerçaient leurs activités aux États-Unis (300 $). Quant aux entreprises américaines, elles paient 375 $ par unité vendue sur le marché américain et cela leur coûterait 500 $ par unité vendue sur le marché canadien. Si l’on suppose que l’ajustement à la frontière s’applique dans les deux pays pour les importations et les exportations, et si l’on tient compte du prix du carbone payé au niveau national :

- les entreprises qui exercent leurs activités au Canada et qui exportent vers les États-Unis devraient bénéficier d’une remise de 100 $ par unité pour tenir compte du prix du carbone plus élevé au Canada;

- les entreprises qui exercent leurs activités aux États-Unis et qui exportent vers le Canada devraient payer des frais de 125 $ par unité pour tenir compte du prix du carbone plus élevé au Canada.

Étant donné que les AFC sont des politiques commerciales, ils interféreront avec les accords de l’Organisation mondiale du commerce (OMC). Il est particulièrement important pour le Canada de faire preuve de prudence dans leur mise en œuvre, compte tenu de ses relations commerciales complexes avec les États-Unis. L’Institut international du développement durable (IIDD) a étudié la conformité des AFC par rapport aux lois de l’OMC et a conclu que le Canada devrait se concentrer sur les droits à l’importation. Il serait moins problématique d’appliquer le prix national du carbone aux importations que de subventionner les exportations au moyen de remises. De plus, l’IIDD a mentionné que l’équivalence entre la politique environnementale nationale et la politique environnementale étrangère ne devrait s’appliquer qu’à la tarification du carbone.

En fin de compte, le risque de résistance protectionniste pourrait être réduit grâce à une coopération et à une collaboration adéquates avec nos partenaires commerciaux. L’Institut canadien du climat a mentionné que des mesures concertées pourraient accroître l’efficience administrative et maximiser les avantages des AFC. À cet égard, il a été question de la création d’un Club climat, soit essentiellement un groupe de pays qui appliquent une tarification du carbone semblable et qui étendent leur tarification aux pays avec lesquels ils font affaire. Le Club climat pourrait potentiellement réduire le coût de mise en œuvre des AFC pour les pays participants tout en exerçant une pression plus coordonnée sur les pays non participants.

Les implications pour les entreprises et les comptables

Lorsqu’une nouvelle politique publique est mise en place, la question qui se pose est généralement la suivante : quelle sera son incidence sur mon entreprise et, au bout du compte, sur mon travail? Sur le plan des affaires, nous pouvons nous attendre à ce que l’imposition de droits à l’importation ait une incidence sur les activités commerciales. Les prix du carbone se répercuteront sur les chaînes d’approvisionnement des entreprises, ce qui revient essentiellement à effacer les avantages concurrentiels découlant de politiques environnementales moins rigoureuses.

- Les entreprises qui exercent leurs activités dans des territoires où le prix du carbone est élevé (TPCE) devront s’attendre à un prix plus élevé pour les produits importés de fournisseurs qui exercent leurs activités dans des territoires où le prix du carbone est faible (TPCF). En retour, cela rendrait les biens produits dans les TPCE plus compétitifs et pourrait conduire à une consolidation de la chaîne d’approvisionnement au sein des pays ou avec les partenaires commerciaux des TPCE.

- Pour les entreprises qui font partie des TPCF, les exportations vers les TPCE coûteront plus cher. Ces entreprises transféreront les coûts supplémentaires associés à la conduite des affaires à leurs clients, ce qui aura une incidence sur leur compétitivité.

L’intégration de la tarification du carbone dans les échanges internationaux amènera les sociétés à réduire l’intensité de leurs émissions dans l’ensemble des territoires. Comme l’accès aux marchés étrangers sera assujetti à une tarification du carbone plus élevée, les entreprises seront incitées à réduire leurs émissions pour payer des droits à l’importation moins élevés, ce qui améliorera leur compétitivité sur le plan environnemental. À mesure que les prix du carbone augmenteront, l’accès aux TPCE dépendra en outre de la capacité d’une entreprise à réduire ses émissions.

La mise en œuvre des AFC ira de pair avec une reddition de compte additionnelle pour les entreprises. En Europe, les trois premières années de mise en œuvre (2023-2026) seront consacrées exclusivement à la mise en place de l’écosystème de collecte d’information et de reddition de compte. Les importateurs seront invités à produire des rapports trimestriels sur les biens importés, les contenus en émissions et le prix du carbone payé par bien couvert et source d’importation. De plus, les informations sur les importations et les émissions devront être vérifiées par un tiers et pourraient faire l’objet d’une vérification par les organismes de réglementation. À mesure que les AFC seront mis en œuvre au Canada ou à l’étranger, nous pourrions voir des entreprises exerçant des activités au Canada des deux côtés des exigences de déclaration comme des importateurs ou des entreprises accédant au marché européen.

La profession comptable a un rôle important à jouer pour que ces nouvelles politiques incitent les organisations à adopter des modèles d’affaires à faibles émissions de carbone. Voici des exemples :

- Les comptables devront déterminer le traitement comptable approprié des AFC dans leurs organisations et évaluer leurs incidences financières et fiscales.

- Les comptables adapteront la stratégie d’affaires, les chaînes d’approvisionnement et les plans d’investissement de leurs organisations en ce qui a trait aux implications des AFC.

- On s’attendra à ce que les auditeurs certifient les informations relatives aux émissions, ce qui permettra d’en accroître la crédibilité.

À mesure que l’élan entourant la durabilité et les mesures relatives aux changements climatiques croîtra et que les politiques et la réglementation en matière de durabilité évolueront, les comptables seront appelés à intégrer ces considérations dans les stratégies d’affaires et à prendre en compte les incidences financières et fiscales des risques liés aux changements climatiques.

Il est essentiel que les comptables suivent l’évolution des politiques publiques liées à la tarification du carbone qui auront des répercussions sur leurs organisations et leurs clients.